Весь уходящий год над рынком коммерческой недвижимости кружили черные лебеди (согласно теории Нассима Талеба, черный лебедь — это редкое событие, которое трудно прогнозировать, но оно имеет значительные последствия. — Прим. ред.). Пандемия и последовавший за ней локдаун превратили офисы, торговые центры и отели, из которых мгновенно исчезли люди, в декорации к триллеру.

Офисы: проверка на гибкость

Во время первой волны пандемии компании перевели сотрудников на удаленную работу со скоростью мобилизации в военное время. Для собственников офисов наступили тяжелые времена: удручал не столько вид опустевшего рабочего пространства, сколько очереди из арендаторов, предлагавших снизить ставки либо сократить занимаемые ими площади. Собственники бизнес-центров, ссылаясь на закредитованность, стремились уйти от подобных разговоров.

Массового исхода арендаторов из максимально комфортных, но несговорчивых бизнес-центров в этом году не случилось: удержали высокие штрафы за досрочное расторжение договоров аренды. Поэтому огромного роста свободных площадей по итогам года не произойдет: вакансия в офисах класса А составит 10,4–10,8% (в прошлом году этот показатель был равен 9,4%), комментирует Ольга Широкова, директор департамента консалтинга и аналитики Knight Frank.

Зато стремление компаний оптимизировать занимаемые площади и сэкономить на аренде привело к росту предложения в субаренду как в относительно бюджетных локациях, так и премиальных (БЦ «Белая площадь», «Башня на Набережной»). По данным Knight Frank, прогнозируемый рост предложения в субаренду способен достичь 150–200 тыс. кв. м.

По словам Михаила Иванова, генерального директора СК «Перспектива», в 2020 году значительно вырос спрос на организацию гибких офисов и коворкингов в существующих бизнес-центрах. При этом увеличилась потребность компаний в общих пространствах и рекреационных зонах, поэтому наблюдается повышенный интерес к реконцепции и реорганизации занимаемых офисов исключительно под бизнес-модель компании.

По предварительным итогам года совокупный объем введенных офисных площадей окажется 240–280 тыс. кв. м — это на 60–70% меньше прошлогоднего показателя (подсчеты Knight Frank). По прогнозам CBRE, объем нового предложения составит около 500 тыс. кв. м. Крупнейшие введенные в уходящем году объекты — корпус 8 «ВТБ Арена Парк» (29 тыс. кв. м) и МФК «Квартал West» (почти 34 тыс. кв. м).

Девелоперы, опасаясь повторения кризисов, ждут, когда спрос станет активнее, и его удастся более четко прогнозировать. Благодаря этому сдерживается стремительный рост объема свободных офисов. Объем арендованных и приобретенных офисных помещений, по данным CBRE, по итогам 2020 года может превысить 1 млн кв. м.

В уходящем году ставки аренды не снижались, наоборот, они продемонстрировали небольшой рост (это произошло благодаря росту курса доллара и небольшому увеличению вакантных площадей в дорогих офисах с начала пандемии).

Как рассказали в CBRE, средневзвешенная запрашиваемая ставка аренды в классе А Прайм составит 45–46 тыс. рублей за 1 кв. м в год, в классе А (без учета Прайм) — около 26 тыс. рублей за 1 кв. м в год, на помещения класса В — 16 тыс. рублей за 1 кв. м в год. Собственники имеют запас прочности и надеются на стабилизацию ситуации с пандемией.

Единственный офисный сегмент, для которого пандемия стала триггером развития, — коворкинги. 80% пространства гибких офисов занимают крупные корпорации. В 2020 году в гибкие офисы переехали «Газпромнефть-СМ» (арендовала 2,5 тыс. кв. м в Workki Neo Geo), Ozon (3,4 тыс. кв. м в «S.O.K Федерация»), компания ФСК (3,2 тыс. кв. м в «Space I Арбат»).

Арендаторов привлекает способность коворкингов подстраиваться под потребности клиента, шанс уменьшать или увеличивать арендуемую площадь и даже досрочно разрывать договор аренды. Как показало исследование Циан, сегодня в Москве работает около 300 гибких офисов, при этом столица нуждается еще как минимум в 1300 площадках.

Эксперты ожидают роста вакантных площадей в 2021 году. Все больше компаний будет стремиться оптимизировать затраты на содержание офиса, поэтому в 2021 году увеличится количество сделок по пересогласованию условий договора с возвратом части занимаемых площадей, произойдет перетекание арендаторов в офисы, расположенные дальше от центра либо более низкого класса с подходящими ставками.

Ожидается рост предложения субаренды, считает Вероника Лежнева, директор департамента исследований Colliers International. Наверняка мы увидим и много переездов компаний в коворкинги, а также бурное развитие гибких офисов, открытие новых площадок и расширение занимаемых площадей.

Knight Frank прогнозирует снижение ввода новых площадей: пока интерес к офисам не начнет активно расти, собственники будут удерживать проекты на высокой стадии готовности, чтобы привлечь якорного арендатора и запустить проект. Так, к середине 2021 году AFI Development завершит строительство флагмана офисного портфеля компании — БЦ класса А+ AFI2B площадью более 50 тыс. кв. м. «К этому моменту мы планируем сформировать основной пул арендаторов», — делится планами Сергей Баранов, директор по коммерческой недвижимости AFI Development.

Торговые центры: быстрые или мертвые

Среди наиболее пострадавших от пандемии отраслей в 2020 году оказались как торговые центры, так и стрит-ритейл. Торговая недвижимость столкнулась с полным локдауном на срок от двух до пяти месяцев в зависимости от региона. В это время торговые центры получали от 10 до 30% плановой выручки и значительно истощили свои финансовые запасы, ряд предприятий розничной торговли обанкротился.

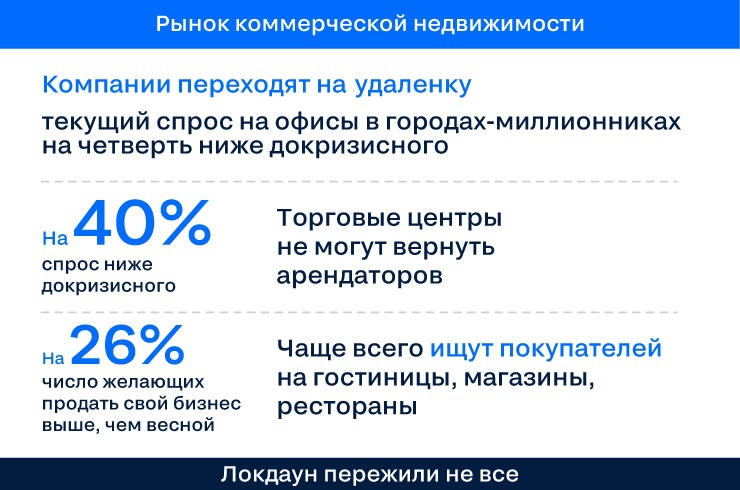

По данным Аналитического центра Циан

Ключевым событием для торговой недвижимости стало принятие поправок в Федеральный закон № 98-ФЗ, внесенных отраслевым сообществом торговых центров, в частности, в лице Российского совета торговых центров, отмечает Кирилл Степанов, операционный директор Malltech. По его мнению, итоговый вариант законопроекта, который был принят Госдумой, является корректным. Важно, что этот закон, определяющий права арендаторов ТРЦ на расторжение договоров аренды, распространяется на субъекты малого и среднего бизнеса из наиболее пострадавших отраслей.

По статистике Knight Frank, на ноябрь 2020 года было введено в эксплуатацию девять торговых центров общей площадью 249,3 тыс. кв. м, причем четыре из них — районные. Наиболее крупные объекты — ТЦ в составе тематического парка «Остров мечты» (72 тыс. кв. м), ТЦ в составе МФК «Квартал West» (44 тыс. кв. м), ТЦ в составе ТПУ «Щелковский» (GLA 60 тыс. кв. м).

Существует вероятность, что у 50% проектов, анонсированных в этом году, будут перенесены сроки ввода. В объектах, открывшихся в уходящем году, наблюдается высокий уровень вакансии (до 40%), в целом по рынку показатель достиг 11% (это на 4,9 п. п. больше значения IV квартала 2019-го).

Продолжает снижаться заинтересованность в российском рынке со стороны международных операторов: за девять месяцев вышло только 12 новых брендов — более чем вдвое меньше, чем в прошлом году (тогда появилось 26 брендов).

Основным изменением и одновременно трендом 2020 года для торговой недвижимости Дмитрий Москаленко, президент Российского совета торговых центров, называет омниканальность: этот тренд наступает семимильными шагами. В последующие годы для сохранения бизнеса необходимо будет устанавливать интеграцию различных каналов коммуникации с клиентом, подстраиваться под меняющееся потребительское поведение.

По мнению Алины Стрелковой, директора по коммерции и развитию группы объектов Mall Management Group, пандемия коронавируса выступила катализатором давно назревших изменений. Сегодня уже недостаточно просто продавать товары и услуги — нужно создавать интересный потребителю контент: мероприятия, комьюнити-центры с клубами по интересам, концерты и фестивали, выставки и спортивные события — всё то, что выделит ТРЦ на фоне конкурентов.

Будущее — за o2o (online-to-offline). Бренды и торговые галереи, которые будут качественно конвертировать онлайн-трафик в офлайн, выйдут в лидеры рынка.

В этом может помочь запуск собственных маркетплейсов, где посетители будут покупать на сайте ТРЦ товары разных брендов с доставкой до pickup-поинта в молле или на дом.

Одно из главных достижений 2020 года для торгово-развлекательных центров и ритейлеров — стремительное реагирование на новые обстоятельства и совместный поиск форматов, отвечающих актуальным потребностям посетителей. Реальность изменилась, и торговые центры будут жить по принципу «быстрый или мертвый».

Если в начале года заболеваемость останется в пределах нормы или пойдет на убыль, есть большой шанс, что отрасль начнет свое активное восстановление и к концу 2021 года сможет достигнуть доковидных показателей, предполагает Дмитрий Москаленко. Если в следующем году нас ожидают третья, четвертая и другие волны коронавируса, то ждать оптимистичных прогнозов точно не стоит. Офлайн-ритейлу придется бороться за выживание и в авральном режиме приспосабливаться к изменениям.

Кирилл Степанов считает, что набор арендаторов, скорее всего, изменится, произойдут перестановки, но главное преимущество ТРЦ — разнообразие брендов под одной крышей — никуда не исчезнет. В ответ на вызовы времени в торговых центрах будут появляться различные сервисы для гостей, будут чаще и больше использоваться технологические новшества.

Стрит-ритейл: смена локации

В уходящем году доля свободных площадей на торгово-пешеходных улицах столицы достигла 12,9% — это рекорд с 2015 года. В сегменте стрит-ритейла с марта 2020-го и до сих пор наблюдается увеличение вакантных площадей.

Чаще всего арендаторы уходили из помещений, которые были нацелены на туристический поток (сувенирные магазины, заведения общепита) или на интенсивный пешеходный и автомобильный трафик. Для снижения издержек арендаторы закрывали точки в менее рентабельных локациях, меняя их на новые помещения с привлекательными условиями, либо полностью закрывали офлайн-точки, оставляя онлайн-торговлю.

директор по коммерческой недвижимости AFI Development

Совокупный объем площадей стрит-ритейла в Москве оценивается примерно в 587 тыс. кв. м. Более половины помещений — до 300 кв. м. Среди арендаторов лидирует сегмент общественного питания с долей 47,6% (данные Knight Frank).

Снижение доли вакантных помещений до докризисного уровня на ключевых торговых улицах столицы произойдет не раньше середины или конца следующего года, полагает Ольга Широкова. Это связано с уменьшением пропускной способности из-за новых мер безопасности, сказывается и изменение покупательского поведения, на которое повлияли и естественная осторожность, и снижение доходов населения. Портрет арендаторов основных торговых улиц, впрочем, вряд ли будет меняться: на месте закрывшихся во время первой волны пандемии ресторанов уже сейчас открываются новые.

Отели: антирекорд по загрузке

Свой антирекорд в 2020 году продемонстрировали и отели — самый низкий показатель загрузки в истории. По предварительным итогам года загрузка снизилась более чем вдвое и, скорее всего, уже не превысит 35%.

Отели были вынуждены искать пути спасения. Летом в столице сложилась беспрецедентная ситуация: номер в некоторых гостиничных сетях обходился дешевле, чем аренда однокомнатной квартиры. Демпинг оказался удачным: сотни гостей столицы и москвичей воспользовались этим предложением.

В России в течение года открылось всего пять гостиниц (совокупный номерной фонд — около 700 номеров). В столице заработал первый отель под брендом Mövenpick — Moscow Taganskaya (154 номера). В скором времени запланирован ввод в эксплуатацию еще одного крупного отеля — Hampton by Hilton Rogozhsky Val (147 номеров).

До будущей весны планы проведения различных мероприятий и/или открытия границ для туристов становятся все более призрачными, поэтому первая половина 2021 года, увы, рискует быть не менее сложной для гостиничного сегмента, чем 2020-й, указывают в Colliers International.

Татьяна Белова, директор, руководитель подразделения индустрии гостеприимства отдела стратегического консалтинга CBRE, прогнозирует, что в следующем году гостиничной рынок ждут замедление ввода нового гостиничного предложения, снижение количества деловых поездок, рост внутреннего туризма, сокращение глубины бронирований — из-за неопределенности люди будут отказываться от планирования поездок заранее.

Склады: какой кризис?

Склады — единственный сегмент рынка коммерческой недвижимости, где наблюдалась высокая деловая активность: завершалось строительство крупных качественных складских объектов, закрывались рекордные сделки. Драйвером развития складской недвижимости выступили рост розничной торговли и e-commerce: многие онлайн-ритейлеры приняли решение о расширении складских площадей.

По предварительным итогам года совокупный объем качественных складских площадей в целом по стране составил 29 млн кв. м, 55% из которых пришлось на Московский регион (16 млн кв. м). Аналитики Knight Frank зафиксировали здесь увеличение предложения качественных складов на 5,6%.

По подсчетам CBRE, показатель спроса в этом году максимально приблизится к рекордному значению 2018 года (1.6 млн кв. м) и составит 1,4–1,5 млн кв. м.

Складской рынок может похвастаться и рекордами: в этом году были закрыты две крупнейшие сделки в истории складского рынка Московской области.

Компания Ozon подписала с девелоперской компанией «Ориентир» соглашение о строительстве специализированного склада build-to-suit общей площадью 154 тыс. кв. м в логистическом парке «Ориентир Запад» на Новорижском шоссе. Уже в следующем году Ozon начнет использовать этот склад.

Компания «ВсеИнструменты.ру» тоже заказала себе нестандартный склад в логистическом парке «PNK Парк Домодедово». Первая очередь проекта составит 94 тыс. кв. м, вторая — 88 тыс. кв. м. Строительство первой очереди будет завершено в 2021 году.

Также в 2020-м происходило смещение спроса в регионы. По прогнозам CBRE, общий объем сделок в регионах достигнет 800 тыс. кв. м (без учета Московского региона, Санкт-Петербурга и Ленинградской области).

Следующий год в складском сегменте обещает быть не менее успешным. Продолжится строительство складов build-to-suit, основными потребителями складской недвижимости останутся онлайн-торговля, ритейл, логистические компании. С развитием онлайн-торговли и курьерской доставки увеличится спрос на городские склады. Как прогнозируют в Knight Frank, дефицит земельных участков под строительство складов в черте города вызовет появление многоэтажных складов.